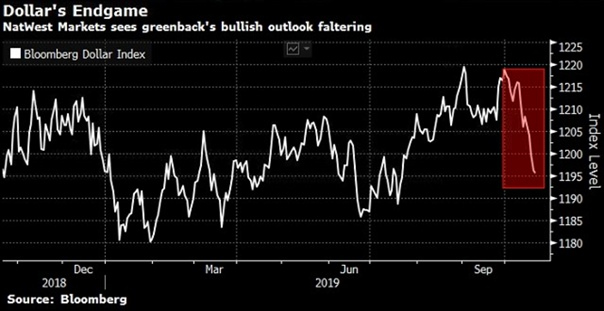

Аналитики снова ставят крест на долларе

Доминирование доллара подходит к концу, так как факторы, вызывавшие его укрепление, утрачивают свою силу.

Господство доллара на валютных рынках выглядит самым шатким с начала 2018 года. Падение доллара на 2% в этом месяце оставляет его в русле самого худшего месяца с января 2018 года, и ему угрожают перспектива принятия положительного решения о Brexit, которое нанесет ущерб активам-убежищам, а также вероятность более значительного сокращения процентных ставок в США, согласно данным NatWest Markets.

Банк стал последним, кто стал долларовым медведем после Scotiabank, который указал на прошлой неделе, что валюта может быть в большой опасности. Ранее Scotiabank предсказал самый долгий спад доллара, с января по май.

Если медвежьи взгляды окажутся пророческими, это ознаменует завершение действия драйверов и тем, которые доминировали на валютных рынках в этом году и которые привили к росту доллара — от относительно более высоких процентных ставок и лучших показателей экономического роста в США до спроса на защитные активы, обусловленного усилением глобальных рисков, такими как Брексит. NatWest предвидит это изменение, так как Федеральная резервная система может еще больше ослабить монетарную политику, а вероятность выхода Великобритании из Европейского Союза без сделки снижается.

«Долгосрочные бычьи перспективы доллара вызывают сомнения, поскольку некоторые ключевые темы рынка достигли своего пикового влияния», — считает Мансур Мохи-Уддин, старшиймакро-стратег в NatWest, о чем написал в аналитической записке.

План ФРС по покупке ГКО (3-месячных векселей Минфина), чтобы ослабить дефицит рынка репо, «представляет собой существенный сдерживающий фактор для доллара в течение следующих нескольких кварталов. За этот период ФРС может снова снизить процентные ставки в декабре и марте».

Это уже не первый раз, когда банки предрекают прекращение ралли доллара — стратеги заявляли, что валюта США достигла своего пика, с середины прошлого года, но та упорно продолжала ралли. Разница на этот раз может заключаться в очевидной конвергенции множества долларовых медвежьих факторов — от ослабления глобальной неопределенности, до вероятности того, что евро вырастет, поскольку Европейский центральный банк воздерживается от дальнейшего смягчения монетарной политики.